世界と比較しても日本の金融資産の推移が問題なのはなぜか

日本とアメリカの資産運用の状況

日本とアメリカでは資産運用に大きな差があり、

結果として各個人が持っている家計金融資産にも

大きな差が出ています。

日本は昔から貯金文化が浸透しているので、

資産運用に占める割合の多くが貯金になりますが、

現在の日本の低金利状態で、貯金をしているだけでは

資産拡大しにくいです。

結果として、アメリカとの家計資産の差が生まれ、

各家庭の余剰資金が少ない日本では、将来的にも消費が他国に比べ積極的に生まれにくく、

世界と比べ国力の差が開いていくのではと思うととても心配です。

将来的に国が衰退していくと思うと、

今の子供たちの将来がとても心配になります。

おそらくこのような状況に危機感を感じた日本政府も

「貯蓄」から「投資」へ

のスローガンを掲げ変革を狙っているのでしょう。

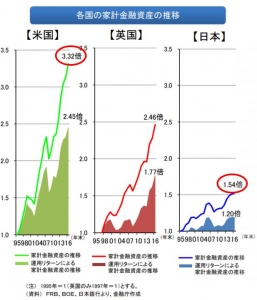

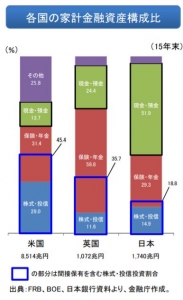

日米英の家計金融資産

出典:金融庁 https://www.fsa.go.jp/singi/kakei/siryou/20170203/03.pdf 一部作者加工

こちらをご覧ください。

これは日米英の3ケ国の1995年~2016年までの

家計金融資産の推移になります。

見てわかる通り、

個人資産が20年で3.3倍のアメリカと、1.5倍の日本です。

特に大きな違いは、

資産運用のリターンが大きいです。

単純に日本と比べアメリカやイギリスのほうが、

資産運用の配当益で資産拡大しているということになります。

次に各国の金融資産の比率も確認していきましょう。

出典:金融庁 https://www.fsa.go.jp/singi/kakei/siryou/20170203/03.pdf

日本は貯金の比率が52%に対しアメリカは14%、イギリスは24%です。

やはり日本人は貯金が好きですね。

逆にアメリカやイギリスは、

株式や保険のように運用益の大きい資産運用をしています。

実際、諸外国のほうが日本よりリターンのいい金融商品が

たくさんあるので当然と言えば当然ですが。

その金融商品の格差も日本人の資産が増えない

大きな理由ともいえるでしょう。

日本の金融商品ばかり扱っていては資産は

増えにくいので、もっと視野を広げるべきですね。

日本とアメリカの年金制度

少し話が変わりますが、

ではなぜこのような金融資産がアメリカと

日本で差が発生しているかと考えると

制度の差もあります。

アメリカは1978年にいち早く国策として

401k制度を採用し、個人で年金を運用する人が多いです。

一方、日本は2001年にアメリカの401K制度に習い、

日本版401K制度(確定拠出年金制度)=DCを

ようやく制度化しました。

ちなみに余談ですが、

個人向けDCをiDeCoと言います。

企業向けDCもありますが特に名前はありません。

話を元に戻しますと、

日本に制度は出来たものの、

国民の資産運用に関する意識が低いです。

日本の金融商品にも課題がある

国が推奨しているつみたてNISAやiDeCoは、

確かに税制メリットはありますが、

投資できる金融商品数に限りがあります。

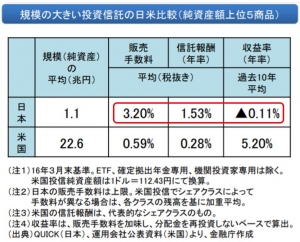

また、金融庁も以前に指摘している通り、

日本の投資信託で長期的に収益率の良い商品が少ないことも事実です。

出典:金融庁 https://www.fsa.go.jp/singi/kakei/siryou/20170203/03.pdf

こちらは日本とアメリカの投資信託を

比較したものですが、

先程述べたように「収益率」を見ると日本が

マイナスに対しアメリカはプラスです。

また手数料に目を向けると、

日本の販売手数料や信託報酬が高いこともわかると思います

国民の意識を変えることも必要ですが、

これらの手数料を下げ、高利回りで魅力ある

金融商品が増えないことには、

なかなか日本の家計金融資産が諸外国に

肩を並べることは難しいです。

なので、このような状況を知っている

日本の富裕層たちは、個人資産を日本で運用せず、

もっと魅力的な商品がある海外で運用する人が多いわけですね。

オフショア口座開設体験談はこちら

まとめ

いかがでしたでしょうか。

国として国民の意識を変えるのも必要ですが、

制度緩和してもっと魅力的な金融商品を

提供することも大切です。

このままの状態だと、

知恵をつけたほとんどの日本人が外国に資産を

置くようになっていきます。

最後になりますが、この記事でデータで示したように、

資産を増やすためにはやはり資産運用が不可欠です。

手元の貯金をもっと別の運用先に移し、

資産拡大を目指すべきですね。

皆さんも資産運用を見直し、

将来、安心して豊かな老後を迎えられるといいですね。